週刊isologue(第579号)ベンチャーキャピタルGPの新ストラクチャー(実践版その1)

昨年、信託を使ったベンチャーキャピタルのGPのアイデアを思いついて、この週刊isologueの第532号から3号にわたって連載しました。しかし、我々(フェムトパートナーズ)の新ファンドにこれを適用しようと思って、法律や税務の専門家や他のメンバーと具体的に相談を開始したところ、「複雑すぎ」「信託業に該当してしまうリスクがあるのではないか?」など、評判があまりよろしくない。

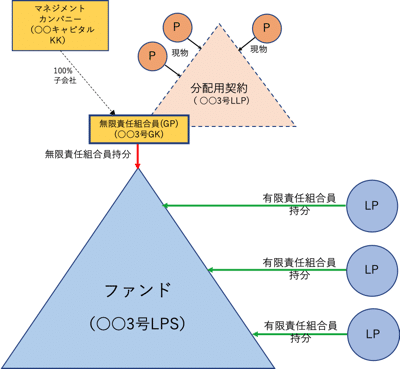

ということで、出てきたいろいろな課題に対して頭をひねった結果、無限責任組合員(GP)を法人にしてGP周りの業務をシンプルにし、パートナーへの分配は組合契約を使うというアイデアはそのままに、一般に馴染みが薄い「信託」という概念が出てこないシンプルな方法を考えまして、新しいファンドに適用して、すでに実務を開始しています。

新しい方式の効果としては、

GPの契約と登記の不一致がなくなり、より完全な有限責任プロテクションが得られる

LLPをGPにする場合と異なり、ファンド契約(LPA)ひな形からの改造を(ほとんど)しなくていい

新規パートナー参画など、LLPメンバー異動時に、LPAの変更や特例業務届出の変更を行わなくて済む

といったことが挙げられると思います。

他の方々のお知恵もいただきながら作り上げたこの方法は、今後の日本のVCストラクチャーの決定版になりうるんじゃないかと思い、今回から数回のシリーズでその内容を解説させていただきます。

このスキームは、LLP契約を一つ締結すればいいだけで、事務負担も従来の方式と同程度で済みます。

他方、ファンドのLP投資家も税務署も含め、多くの人にはなじみがない話だと思いますので、背景となる考え方をよく理解しておかないと、否定的な観点から違うことを言われた場合に、自信をもって反論ができないかと思います。

ちょっと長くて面倒かもしれませんが、今回は、具体的な契約書の内容に入る前に、「なぜこうした工夫をする必要があるのか?」「そもそも組合契約とはどういう契約か」等、本質的な部分の理解にお付き合いいただければ幸いです。

目次とキーワード:

有限責任でパススルーのGPが求められる理由

グローバルな実務

各ファンドごとにGPを立てる理由

なぜ「パススルー」が必要なのか?

LLPをGPとする従来の実務

日本の合同会社とパススルー

LLPをGPとする登記ができない件

登記と実態が異なるリスク

今回のスキームの概要

なぜ株式会社でなく合同会社か?

GPの責任とリスク遮断のバランス

LLPを「GP」ではなく「分配のための契約」と位置付ける

組合の権利能力と、契約上の表示(組合は顕名主義か?)

通産省/経産省契約書ひな形における規定

我々の新ファンドに適用したスキームは、昨年版のスキームをベースにAZX総合法律事務所の後藤弁護士、池田弁護士にも検討を依頼し、数ヶ月間・数回のディスカッションにお付き合いいただいてスキーム完成まで漕ぎ着けました。ありがとうございました! ただし本稿に掲載されている契約書例等はフェムトで実際に使っているものとは一部異なっており、また本稿の文責は完全に筆者にあります。

本稿は、法的・税務的助言を行うことを目的とするものではなく、財務(ファイナンス)的な観点などから、取り上げたテーマの性質を考えるためのものです。文書を実際に解釈したり運用するにあたっては、弁護士・税理士等の専門家の意見を参考にしてください。

ご興味がありましたら、下記のリンクからご覧いただければ幸いです。

ここから先は

¥ 250

サポートいただいた資金は全て、分析のための商業登記簿取得費に充てさせていただきます!