フェムトマガジン(第766号) GP主導の継続ファンド(GP-led continuation fund その1)

今週から「GP主導の継続ファンド」を解説してまいります。

GP主導の継続ファンド(GP-led continuation fund)は、ベンチャーキャピタル業界で使用されるファンドの一種(以下「継続ファンド」)で、

海外では非常に多く組成されていると聞いているものの、日本ではまだほとんど例がありませんでしたが、我々(フェムト)では昨2022年、(たぶん国内初の)継続ファンドとして、フェムトグロース・ワン投資事業有限責任組合を設立いたしました。(プレスリリースはこちら。)

なお、我々「日本初のGP-led continuation fundがやりたい!」ということで考え始めたわけではなく、「いい投資先も多いし、このまま終わらせてしまうのはもったいないなあ」とスキームを考えていたら、結果的にこうした継続ファンドが出来上がったという次第です。

継続ファンドは、一見するとややこしいですが、わかってしまえば非常にシンプルな話だと思います。

一方、「やらないで済めばそれに越したことはない」というのが、実際にやってみての感想ですので、(2度と使わないとすると、ノウハウを我々だけで抱え込んでいても無駄なので)、広く公開しちゃおうということになりました。

今後数回で、継続ファンドを検討する上で必ずやぶつかるであろう以下のような疑問・論点にお答えしていければと思います。

なぜ継続ファンドを組成するのか?どういう場合に向いているのか

継続ファンドを行うことによって、どのような効果が生まれるか

どのようなスキームとなるか

継続ファンドに引き継がれる時に組合員に課税はされないか

なぜ課税されないのか?(法人と組合の違い)

現物分配と金銭分配が混在するケースの会計処理

現物でのキャリーが発生する場合の会計処理

元の帳簿価格、組成時の時価等の関係はどうなるか

譲渡承認は全体で一本でいいか?組合員一人一人分につき行うのか

出資の種類のデザイン

キャリーがある場合、GPはキャリーの二重取りにならないか

今回はまず、上記のうち1〜4あたりについて解き明かしていきます。

本稿は、法的・税務的助言を行うことを目的とするものではなく、財務(ファイナンス)的な観点などから、取り上げたテーマの性質を考えるためのものです。実際に本稿を解釈したり運用したりするにあたっては、弁護士・税理士等の専門家の意見を参考にしてください。

■継続ファンドが利用される状況

継続ファンドは、それまでのファンドから投資先の株式を引き継ぐものですが、それは以下のようなさまざまなニーズに基づくものではないかと思います。(MECEなリストアップにはなってませんし、理由は一つではなく複数組み合わされることも多そうです)

現時点で全部処分するには惜しい

何らかの理由で既存のファンドをクローズしないといけないけれど、現時点で全部売却すると、(足元を見て買い叩かれたりして)不利である。

近々IPOしそうな投資先も何件かあり、今処分するのと、IPO後に売却するのでは、価格が何倍も異なる追加資金の必要性

ポートフォリオ企業が成功し、その価値が今後も増加しそうな場合、資金も必要になることが多いですが、ファンド満期に近いようなファンドだと、すでに投資余力が無くなっている場合も多そうです実質的なファンド期限の延長

ベンチャーキャピタルファンドには通常、ファンド期限(通常は10年程度)がありますが、例えば昨今のように、レイターステージの資金量が増えてポートフォリオ企業が上場するまでの時間が長くなったり、市況の悪化により、市況が回復してから売却した方が有利であろうと判断される場合、その分、ファンドの実質的な寿命を大きく延長する方が望ましい場合がありえます組合員(一部GP・LP)の脱退

ファンドに関わる一部のGP(運営側メンバー)やLP(投資家)が脱退する必要が生じた場合など、事情が大きく変化した場合に、既存ファンドの持分譲渡や若干の組合契約の変更よりも、新たなファンドとして仕切り直した方がいい場合もあるかもしれませんポートフォリオの組み替え

(我々のケースでは、基本全部の投資先を新ファンドに引き継ぎましたが)、有望な投資先だけを残して、他は処分するとか、または(ポートフォリオが重複する)複数のファンドを一つにまとめる、といった場合にも、新たなファンドを組成した方がいいかもしれません

「組合員(GPもLPも)が全部同じで、資金枠もまだ存在し、ポートフォリオも基本そのまま」ということであれば、単に既存のファンドの契約書(LPA)の修正の決議をすればいいだけですので、全く新たに継続ファンドを組成するということは、なんらか上記の一部または全部のニーズが組み合わさった場合が多いんじゃないかと想像しますし、それぞれの事情に応じてカスタマイズされると思います。

■ベンチャーキャピタルファンドとセカンダリ取引

そもそもですが、ベンチャーキャピタルの投資先というのは、他の一般的な(国債や不動産、上場株式などの)投資と違って、「誰が保有してるか」というのが非常に重要じゃないかと思います。(つまり、アーリーステージからずっと同じVCが保有すえるのと、セカンダリで譲渡されて全く違う新たな株主が保有する場合では、大きな違いがあると思います。

そしてそれが、「GP主導の」継続ファンドである必要性の大きな理由になっていると思います。

●非常に強い情報の非対称性

未上場企業は一般に、上場企業ほどの開示が行われていませんし、VCは取締役会や報告会、はたまた飲み会やイベントなどを通じて非財務的な情報も入手しています。

一方、新たに株式を譲り受ける候補の投資家は、一般的にはそのような情報を有しておらず、これらの投資家の間には、非常に強い情報の非対称性や偏りが存在します。

そもそも知らないものに対してはニーズは発生しませんし、仮にニーズが発生しても、開示資料や等がないことを補うために、新規の投資家は、非常に大きなDD(調査)コストやそのためのノウハウが必要になります。

つまり、未上場株式を引き取ることは、非常に大きな取引コストを伴う、と言えます。

●ファンドクローズ時の取引は、LPにも損害を与える可能性

「ファンドの期限の問題で売却せざるを得ない」という場合は当然、交渉力も弱く、価格は極めて低いものになりがちで、このためLPを含む多くの組合員の損失につながることになります。

●公正価値評価との関係

従来、日本のVCファンドの会計は「中小企業庁公示」という法令ではない単なる通達をベースに行われましたが、今月めでたく、時価(公正価値)を原則とする投資事業有限責任組合会計規則が成立し、令和6年10月1日以降に開始する事業年度に適用されることになりました(それ以前から適用してもOK)。

公正価値の評価(含むIPEV)は、ざっくり言うと、秩序ある取引において1売買単位で取引する価格で評価されることが求められるため、

強制的に終了しなければならず、急いで売却しないといけない

売却量が大量である

といった場合の価格は、帳簿上に計上されていた公正価値ベースの価額よりもかなり低い金額になり、巨額の損失を発生させることになってしまう可能性も高いです。

つまり、世界の他の百カ国以上ではすでに未上場株式も公正価値評価が行われてきたのに対し、日本ではこれから公正価値評価を定着させていかなければならないのに、「公正価値って、全然あてにならないじゃん」ということになってしまうのではないかと心配です。

●「人(経営陣)の感情」にも大きく影響

もっと情緒的な言い方をすれば、上場企業が「成人」だとすると、未上場企業は「未成年」のようなものであり(「10歳児」もいれば「大人よりしっかりした子」もいますが)、ある日突然「今日から新しいお父さんお母さんだよ」と言われて「はいそうですか」ということにはならないことも多いわけです。

「東京都港区の不動産物件Xや上場銘柄Yが、ファンドAからファンドBに譲渡される」というのとは、かなり様相が異なるわけです。

以上のように、財務的なことのみならず、初期からの事情を知っている元の投資家(VC)とスタートアップとの関係を強制的に断ってしまうことは、会計上以外の社会的損失も大きいと考えます。

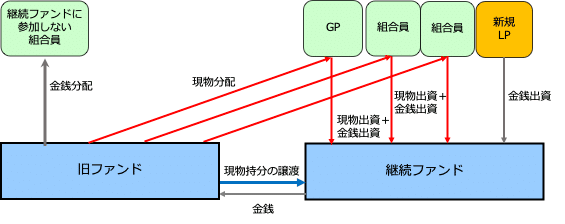

■スキームの概要

我々が採用したスキームの概要は、以下のようなものでした。

ややこしく見えるかもしれませんが、わかってしまえば意外にシンプルです。

(以下、ご興味がありましたら、下記のリンクからご覧ください。)

ここから先は

¥ 250

サポートいただいた資金は全て、分析のための商業登記簿取得費に充てさせていただきます!